2024年4月3日、JPモルガン・チェースのリテール銀行部門であるチェース銀行(Chase Bank, N.A.)が、リテールメディアを始めるというリリースを出している。

この「Chase Media Solutions」と名付けられた銀行独自の RMN(リテールメディアネットワーク)は、8,000万人分にも及ぶ同行のアカウントに紐づく購入データに基づいてターゲティングが可能になるらしい。

メディアや広告以外の事業者がリテールメディアによって新規事業を立ち上げる例は多いが、個人の預金やトランザクション(取引)と直接紐づく銀行によるメディア事業への参入は、これまでの「猫も杓子もリテールメディア」的なトレンドとは一線を画しているように見える。

銀行のメディア事業事例

ちなみに、銀行によるデジタルメディア進出はこれが初めてではない。日本でも2021年に三井住友フィナンシャルグループが電通グループと合弁でデジタルマーケティング事業を展開するなど、同様の事例は数年前から存在している。

上記の事例でいえば、三井住友銀行アプリなどの独自プロパティ内にいる顧客に対してターゲティング広告を配信するというもの。

発表当時で SMBC の銀行アプリが約900万ダウンロード、MAU が約500万人ということなので、チェース銀行と比べると利用者数は少ないものの、国内ではじゅうぶんな規模だと言っていい。

そして、銀行がもつ顧客データ・取引データを広告に活かすというスキームは、三井住友銀行でもチェース銀行でも同じだ。

コンテンツマッチの重み付けが高い他のオンラインリテールメディアと比して、銀行は決済データを使えるという点で優位性があるのは自明ではある。では三井住友銀行とチェース銀行とでは、何か具体的な違いがあるのだろうか。

チェース銀行の広告スキーム

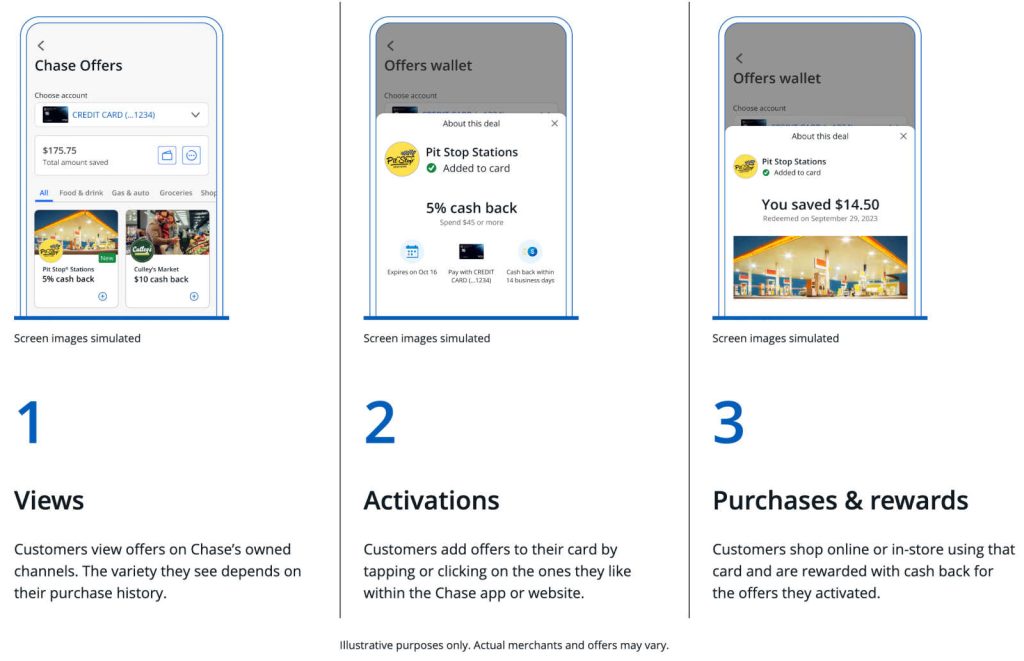

チェース銀行が配信する広告は、(発表を見るかぎりの推測だが)チェースのプロパティ(主に銀行のサイトやアプリ)内で、ユーザーが広告主からの割引オファーを受け取るという形式をとるようだ。

ユーザーがアプリに表示された広告主からのオファーを受け入れる(割引を追加する)と、実際に決済された際にその情報が広告に紐づけられる。

決済と広告が完全に紐づくのでアトリビューションが明確になり、広告側は CPA ベースでの広告配信が可能となるようだ。配信先がはっきりしている承認不要のアフィリエイト広告だと捉えるとわかりやすいかもしれない。

アフィリエイト広告との違い

「じゃあ銀行のアフィリエイト広告だね」と一言で片付けるのは少し乱暴な気がするので、もう少し踏み込んで差分を明らかにしてみたい。

銀行プロパティを活かしたリテールメディアが一般のアフィリエイト広告と異なる点は、「1. 決済データと厳格に紐づけることができる」「2. 配信を外部メディアに頼らない」の2つが大きいと思う。

1. 決済データと厳格に紐づけることができる

いちいち言うまでもない利点だが、決済データと確実に紐づくことにより、広告主側に依存する作業、たとえばコンバージョントラッキングタグの調整や、アフィリエイト特有の承認作業、関連する分析コストなどが大幅に下がる。他の新興メディアよりも導入ハードルが低くなる可能性があるのは大きなアドバンテージだろう。

データが紐づくことでアトリビューションが明確になり、データが溜まれば溜まるほど精度を上げていくことも可能になる。コンバージョン推定するための機械学習やMMM(メディアミックスモデリング)などへの投資も、他のメガプラットフォームと比べて少なく済むと思われる。

2. 配信を外部メディアに頼らない

自社プロパティで完結するという利点も無視できない。銀行という自社のプロパティを中心に展開することで出面の信頼性の高さによるユーザー側の(オファー受領の)心理的障壁を下げることができるし、何より溜まったデータをターゲティングや配信面に活用する方法を手に入れることができる。

一般的なアフィリエイト広告は配信面を外部メディアに依存する構造のため、プロバイダーがデータの蓄積をアウトプットする場所が決定的に足りなかった(だからアドネットワーク化せざるを得なかった)が、自社メディアであれば正確なデータにもとづく改善を表現する場がある。自社プロパティで広告ネットワークをやる意義はまさにここだろう。

改善の速度が上がればそれだけ利益を上げるまでの時間も短くなる。そしてワークすれば、銀行は広告という利益率は高いセグメントを手に入れることができるのだ。

コンバージョンデータの重要性

チェース銀行の広告は、改めて広告業にとってのコンバージョンデータの重要性を考えさせられる。

昨今のプライバシー制限によって、広告プラットフォームはコンバージョンデータの精度低下が最大の事業課題となっている。Google の事業リソースの多くがここに費やされているし、Amazonのような購入データがはっきりしている広告の成長率が高いことがその事実を物語っている。

少し視点を変えれば、これは消費者に近く密接した企業ほど自社の持つデータやタッチポイントを活かした広告サービスを開始するチャンスがあるということでもある。実際に Uber や Doordash のような配送サービスは事業収入以外に多額の広告収入を得ているし、ウォルマートのように事業形態まで変化させている例もある。どちらも決済と個人が紐づいているからこそ可能になった水平展開なのだ。

ウォルマートの広告についてはこういう記事も書いています

銀行が Uber やウォルマートよりもさらに面白くなる可能性があるのは、口座と取引情報というファーストパーティデータは業種やユースケースが限定されていないことだと思う。小売だけでなく、出前だけでもなく、銀行はあらゆる決済を対象とできるがゆえに、広告主の業種を選ばないという優位性がある。

もちろんセキュリティやプライバシーの問題など、乗り越えないといけない課題は多々あるだろうが、それでも他の RMN にはない大きな可能性を感じる。もしかするとブロックチェーンよりもすんなりとフィンテック領域を代表するビジネスになるかもしれない。